本文目录一览:

天富能源公告,公司预计2022年半年度实现归母净利润-4.44亿元左右,上年同期盈利1.39亿元。2022年上半年煤炭价格仍处于较高位运行,电力销售价格不能覆盖电力成本,导致公司报告期内业绩出现亏损。另外,公司近日收到兵团发改委核定2022~2025年第八师电网输配电价(试行)通知,通过市场交易上网电价+明确的电网输配电价(电度电价+容量电价)来核定终端用户用电价格。经初步预测,以调价用户2022年7-12月预计用电量为基础测算,预计本年增加电费收入6亿元左右(不含税)。

截至2022年7月8日收盘,天富能源(600509)报收于5.34元,下跌2.55%,换手率1.74%,成交量20.05万手,成交额1.08亿元。资金流向数据方面,7月8日主力资金净流出1282.76万元,游资资金净流入119.27万元,散户资金净流入1163.48万元。融资融券方面近5日融资净流入999.75万,融资余额增加;融券净流出18.11万,融券余额减少。

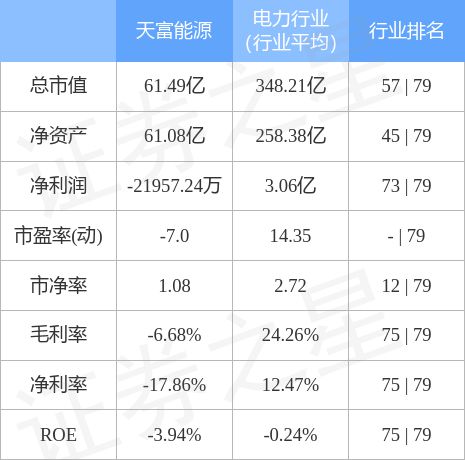

根据近五年财报数据,证券之星估值分析工具显示,天富能源(600509)行业内竞争力的护城河一般,盈利能力较差,未来营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标0.5星,好价格指标1.5星,综合指标1星。(指标仅供参考,指标范围:0 ~ 5星,*5星)

天富能源主营业务:从事电力与热力生产、供应,天然气供应,城镇供水及建筑施工等业务。公司董事长为刘伟。

上海黄金交易所网站 近日,上海黄金交易所发布了2020年年报。2020年,在中国人民银行的正确领导下,上金所有效保障疫情防控,稳步推动业务开展,市场运行平稳有序,清算、交割安全顺畅,交易规模持续增长,市场服务功能进一步增强。黄金、白银交易量均居全球交易所市场第三位。

刚刚过去的2020年,注定是被历史铭记、极不平凡的一年。面对错综复杂的国际环境和新冠疫情的双重影响,上海黄金交易所在中国人民银行的正确领导下,在全体会员和社会各界大力支持下,团结一心、众志成城,以非常之力应对非常之时、以非常之举担当非常之责,和市场各方并肩奋斗,守底线、稳市场、强信心,在大战大考中保持中国黄金市场特有的定力和自信。2020年,在中国人民银行的正确领导下,上金所有效保障疫情防控,稳步推动业务开展,市场运行平稳有序,清算、交割安全顺畅,交易规模持续增长,市场服务功能进一步增强。黄金、白银交易量均居全球交易所市场第三位。截至2020年底,上金所会员总数280家。其中,普通会员共计156家,包括金融类会员31家,综合类会员125家;特别会员共计124家,包括外资金融类会员7家,国际会员89家和券商、信托、中小银行等机构类的特别会员28家。上金所实行“集中、净额、分级”的清算原则,目前主板业务共有指定保证金存管银行18家,国际板业务共有指定保证金存管银行9家。上金所实物交割便捷,在全国36个城市地区使用指定仓库共计70个,满足了国内包括金融、生产、加工、批发、进出口贸易等各类黄金产业链企业的出入库需求。未来,上金所将继续在人民银行党委的正确领导下,继续坚持以人民为中心、以国家利益为使命、以服务央行履职为职责、以黄金市场稳健发展为目标,认真领会党的十九届五中全会、中央经济工作会议和人民银行工作会议精神,进一步加强党的建设,严格贯彻落实人民银行决策部署。立足新发展阶段,坚持新发展理念,以推动高质量发展为主题,统筹推进疫情防控和业务发展,沉着应对各项风险挑战,增强金融服务实体经济能力,推动国际*的综合性黄金市场建设再上新台阶。2020年,上金所总交易金额43.32万亿元,同比增长50.66%。其中,黄金成交量5.87万吨,同比下降14.44%,成交额22.55万亿元,同比增长4.91%;白银成交量421.47万吨,同比增长136.78%,成交额20.75万亿元,同比增长186.19%;铂金成交量84.32吨,同比增长97.15%,成交额164.83亿元,同比增长91.42%。上金所国际业务板块(以下简称国际板)成交金额8.26万亿元,同比增长125.24%。其中,黄金成交8,028.83吨,同比下降2.07%,成交金额3.05万亿元,同比增长16.54%;白银成交104.60万吨,同比增长316.95%,成交金额5.21万亿元,同比增长395.33%。2020年,黄金竞价成交量2.67万吨,同比下降1.47%,成交金额10.24万亿元,同比增长20.63%。其中,黄金现货合约成交3,480.84吨,同比下降33.24%,黄金延期合约成交2.32万吨,同比增长6.12%。黄金询价市场全年成交量3.10万吨,同比下降23.11%,成交金额11.93万亿,同比下降5.67%,银行间询价市场参与机构扩容至79家。黄金定价市场全年共进行486场1,002轮交易,平均每场2.06轮,共成交986.65吨,同比下降15.60%,成交额3,854.29亿元,同比增长6.35%,日均成交4.06吨,日均成交额15.86亿元,累计有29家会员单位、36家机构客户参与“上海金”交易。

1. 黄金价格创历史新高,国际金价年度涨幅超过两成。2020年初,新冠肺炎疫情扩散冲击全球经济,股票与商品市场普遍下跌,市场流动性短缺波及贵金属市场,国际现货黄金价格*下探至1,451.13美元/盎司。3月,美联储连续推出开放式量化宽松政策缓解全球流动性恐慌,低实际利率和通胀预期推升现货黄金价格大幅反弹。8月上旬,国际现货黄金价格*触及2,075.14美元/盎司,国内现货黄金价格*触及449.00元/克,均创历史新高。第四季度,受新冠肺炎疫苗研发取得积极进展、市场不确定性下降等因素影响,黄金高位回调整理。年末,国际现货黄金价格收于1,897.53美元/盎司,比2019年末上涨380.35美元/盎司,涨幅25.07%。上金所黄金Au99.99合约年初开盘价341.95元/克,全年*价449.00元/克,*价327.60元/克,振幅35.62%,年末收盘价390.00元/克,同比上涨14.44%。黄金国内外价差疫情期间由正转负,并徘徊在历史低位。2020年新冠肺炎疫情暴发以来,国内实物金销售受到冲击,出现黄金现货需求不足、供给相对过剩的情况,而国际市场受避险需求和实物流通不畅等因素影响,对黄金的需求比较旺盛,国内外价差走低,国内价格贴水。疫情暴发前,黄金国内外价差长期稳定在1~2元/克区间内,疫情暴发后,价差于2月由正转负,并于8月12日下探至-22.88元/克的全年*值。四季度,价差逐渐回归,年末基本稳定在-5元/克附近。全年,黄金的国内外价差平均幅度为-5.77元/克,比去年的2.46元/克下跌了8.23元/克。针对国内外黄金价格出现历史上*大幅倒挂情况,上金所调降延期市场递延费率,及时采取窗口指导措施,积极发挥银行的做市商作用,缓释市场价格倒挂风险,降低国际极端行情对我市场的负面冲击。全年,白银的国内外价差平均幅度为123.82元/千克,同比缩小156.47元/千克,同比降幅55.82%(见图2)。全年,铂金的国内外价差平均幅度为8.74元/克,同比扩大0.26元/克,同比增幅3.07%。美国CME集团旗下的COMEX黄金期货交易量继续引领全球,白银期货交易量退居全球交易所第二位。全年,COMEX黄金期货交易量50.13万吨,同比下降7.64%,在全球主要交易所中仍*;白银期货交易量829.53万吨,同比增长10.00%,在全球主要交易所中排名第二。日本TOCOM的黄金、白银期货交易量有所增长,印度MCX的黄金、白银期货市场交投活跃。全年,日本TOCOM黄金期货交易量1.75万吨,同比增长2.06%,全球排名第四位;白银期货交易量904.92吨,同比增长106.17%。印度MCX黄金期货交易量9,407.69吨,同比增长12.90%,全球排名第五位;白银期货交易量78.87万吨,同比增长77.00%。4.黄金投资性交易需求提升,实物交易需求降幅较大得益于市场行情推动投资需求增长,以及手续费优惠减免政策,黄金延期市场交易量稳步增长,但受疫情期间实物需求大幅萎缩影响,黄金现货实物交易量降幅明显,导致黄金竞价市场总体交易量微降。熊猫金币产品的市场功能不断完善,做市商报价能力持续增强,价格运行较为平稳,全年交易量290.40千克,同比增长117.33%,共9,680枚,成交额1.13亿元,同比增长156.59%。沪纽金延期产品交投活跃,沪纽金延期合约全年成交量203.16吨,成交额803.13亿元,日均成交量836.03千克,日均成交额3.31亿元。黄金竞价交易主体中,自营成交1.11万吨,同比下降21.10%;代理成交量1.56万吨,同比增长19.63%,其中代理机构成交量7,016.84吨,同比增长13.60%,代理个人成交量8,593.00吨,同比增长25.05%。2020年,白银成交量421.47万吨,同比增长136.78%,成交额20.75万亿元,同比增长186.19%。白银竞价成交量418.01万吨,同比增长141.47%,成交金额20.60万亿元,同比增长191.63%。其中,白银现货合约成交352.89吨,同比增长52.09%,白银延期合约成交417.97万吨,同比增长141.48%;白银询价成交量2.42万吨,同比下降47.88%,成交金额1,041.47亿元,同比下降41.35%。“上海银”业务运行平稳。全年共进行486场1,097轮交易,平均每场2.26轮,共成交1.04万吨,成交额502.60亿元,日均成交42.78吨,日均成交额2.07亿元。累计有14家会员单位、18家机构客户参与“上海银”交易。1. 白银价格年内波幅扩大,一季度国内市场出现极端行情2月24日,国际现货白银触及18.944美元/盎司阶段性高点,随后在市场恐慌情绪的带动下大幅下跌,3月18日*下探至11.614美元/盎司,比前期高点下跌38.69%。受国际行情影响,上金所白银价格在3月13日至17日连续三个交易日形成跌停板单边市的极端行情。根据《上海黄金交易所风险控制管理办法》,上金所于3月18日暂停白银延期合约交易一天,3月19日恢复交易后盘中*触及2,621元/千克低点,上金所采取调整保证金及涨跌停板比例、及时发布风险提示等多项措施,有效化解了市场极端行情风险,随后市场逐步恢复平稳,单边市行情结束。3月下旬开始,白银价格进入上涨通道,国际银价于8月上旬跟随黄金涨势大幅反弹至29.863美元/盎司,国内市场白银*触及6,900元/千克,创七年新高。8月中旬以来,市场不确定情绪有所消退,白银回吐年内部分涨幅。年末,国际现货白银价格收于26.*美元/盎司,比2019年末上涨8.543美元/盎司,涨幅47.94%。上金所白银Ag(T+D)合约年初开盘价4,310元/千克,全年*价6,900元/千克,*价2,621元/千克,振幅98.46%,年末收盘价5,528元/千克,比2019年末上涨27.55%,全年加权平均价4,928元/千克,同比上涨20.78%。白银竞价方面,自营成交量120.75万吨,同比增长182.67%;代理成交量297.25万吨,同比增长127.98%,其中代理机构成交量84.89万吨,同比增长96.02%,代理个人成交量212.36万吨,同比增长143.87%。2020年,铂金成交量84.32吨,同比增长97.15%,成交额164.83亿元,同比增长91.42%。铂金价格走势弱于黄金、白银,一季度深度下挫后反弹。2020年初至2月,市场对全球经济持有相对乐观的预期,国际现货铂金价格短暂向上突破了1,000美元/盎司整数关口。3月,宏观层面上全球风险资产价格大幅回调,欧美汽车厂商的铂金需求受疫情影响出现下降,国际现货铂金价格大幅跌至558.00美元/盎司,创下十八年以来新低。4月份以来,受黄金价格回升、产业活动逐步恢复提升实物需求,铂金投资需求上升等因素驱动,铂金价格迎来反弹走势。年末,国际现货铂金价格收于1,072.00美元/盎司,同比上涨108.20美元/盎司,涨幅11.23%。上金所Pt99.95合约年初开盘价224.60元/克,*价233.13元/克,*价149.00元/克,振幅37.46%,年末收盘价232.58元/克,同比上涨3.56%。2020年,新冠疫情在全球蔓延,国际金融市场剧烈动荡,上金所以上海国际黄金交易中心(以下简称上金国际)为载体,积极服务于“一带一路”国家倡议,落实国家各项方针政策,推动国际板业务发展,市场功能逐步完善,对国际黄金市场的影响力进一步增强。截至2020年末,已发展89家国际会员,87家国际客户,全年新增国际会员13家。国际会员涵盖了商业银行、精炼企业、贸易公司、券商、投资机构等多种类型,市场参与主体结构进一步优化,交易规模和市场参与度不断提升。国际板资金清算路径顺畅,资金跨区调拨规模可测、渗透风险可控。2020年,国际板净额资金清算量1,546.44亿元,日均清算量6.36亿元,同比下降18.05%。国际会员实现资金划转1,120.91亿元,其中转入资金577.43亿元,转出资金543.48亿元。跨境资金流出133.95亿元,流入122.34亿元,逆差11.61亿元。截至2020年底,国际板共在中国银行等9家保证金存管银行开立8个FT账户和1个境外结算专用账户;国际会员已开立200个FT账户,其中FTE账户100个,FTN账户100个;境外账户36个。上金所积极会同海关等相关部门主体,不断优化流程、降低物流运转成本、提高报关效率等措施,实现上海开展同类业务效率与国际主流黄金市场相当。国际板开展转口贸易标志着国际板全面融入全球市场,能够在全球的黄金资源配置中发挥着市场功能。截至2020年底,国际板转口贸易规模23.26吨。(以上内容不构成投资建议或操作指南,依此入市,风险自担)

天富能源股吧

天富能源2022年4月30日在一季度报告中披露,截至2022年3月31日公司股东户数为6.77万户,较上期(2021年12月31日)减少1765户,减幅为2.54%。

天富能源股东户数低于行业平均水平。根据Choice数据,截至2022年3月31日公用事业行业上市公司平均股东户数为8.18万户。其中,公司股东户数处于2万~3.5万区间占比*,为26.96%。

公用事业行业股东户数分布

股东户数与股价

自2021年6月30日以来,公司股东户数连续3期下降,截至目前减幅为14.40%。2021年6月30日至2022年3月31日区间股价下降32.46%。

股东户数及股价

股东户数与股本

截至2022年3月31日,公司*总股本为11.51亿股,且均为流通股。户均持有流通股数量由上期的1.66万股上升至1.7万股,户均流通市值8.78万元。

户均持股金额

天富能源户均持有流通市值低于行业平均水平。根据Choice数据,截至2022年3月31日,公用事业行业A股上市公司平均户均持有流通股市值为20.11万元。其中,24.35%的公司户均持有流通股市值在8.5万~13万区间内,天富能源也处在该区间范围内。

公用事业行业户均流通市值分布

免责声明:本文基于大数据生产,仅供参考,不构成任何投资建议,据此操作风险自担。

天富能源*消息7月10日丨天富能源(600509.SH)公布,2022年7月8日晚间,公司收到新疆生产建设兵团发展和改革委员会文件《兵团发展改革委关于核定2022~2025年第八师电网输配电价(试行)的通知》(兵发改价格规〔2022〕174号),现将主要内容公告

为贯彻落实《国家发展改革委关于进一步深化燃煤发电上网电价市场化改革的通知》(发改价格〔2021〕1439号)精神,根据国家发展改革委《关于制定地方电网和增量配电网配电价格的指导意见》,经兵团同意,现就2022~2025年第八师电网输配电价有关事宜通知

1、积极推进上网电价改革。电网网内直接交易的,上网电价参照每月《新疆电力交易中心月度电力市场信息披露报告》中公布的双边直接交易火电成交均价执行。参与新疆电力市场交易的,市场交易上网电价由用户或市场化售电主体与发电企业通过市场化方式形成。

2、明确电网输配电价标准。电网网内直接交易的,输配电价(含增值税、线损、交叉补贴和区域电网容量电价)按照核定价格执行(详见附件)。电网网内用户参与新疆电力市场交易的,输配电价按照《关于制定地方电网和增量配电网配电价格的指导意见》执行,用户承担的配电网配电价格与上一级电网输配电价之和不得高于其直接接入相同电压等级对应的现行省级电网输配电价。

附件:

3、完善电价形成机制。为节能降耗,提升用电负荷率,降低企业用电成本,10千伏及以上工业用户执行两部制电价。同时,积极与上级电网衔接、沟通,争取基本电费分成等权益,降低参与新疆电力市场交易的电力用户用电成本。

执行日期:自印发之日起执行。

通过市场交易上网电价+明确的电网输配电价(电度电价+容量电价)来核定终端用户用电价格,本次电价市场化改革,对公司未来经营业绩将产生积极的影响。

经初步预测,以调价用户2022年7-12月预计用电量为基础测算,预计本年增加电费收入6亿元左右(不含税)。

今天的内容先分享到这里了,读完本文《天富能源》之后,是否是您想找的答案呢?想要了解更多天富能源、上海黄金交易所网站相关的财经新闻请继续关注本站,是给小编*的鼓励。

免责声明

本站所有信息均来自互联网搜集

1.与产品相关信息的真实性准确性均由发布单位及个人负责,

2.拒绝任何人以任何形式在本站发表与中华人民共和国法律相抵触的言论

3.请大家仔细辨认!并不代表本站观点,本站对此不承担任何相关法律责任!

4.如果发现本网站有任何文章侵犯你的权益,请立刻联系本站站长[QQ:775191930],通知给予删除